Почему вообще стоит планировать: короткая историческая справка

В СССР образование было бесплатным, и семьи копили максимум на общежитие и карманные расходы. В 90‑е экономическая турбулентность приучила родителей держать «заначку» в наличной валюте, а в нулевые появились вклады, первые детские депозиты, ОФЗ-н и страховые продукты с накопительным компонентом. Сегодня частные школы и вузы конкурируют с госучреждениями, цены растут быстрее инфляции, а инструментов — от облигаций до индексных фондов — стало достаточно, чтобы выстроить реалистичный план.

Коротко: бесплатность ушла, выбор появился, ответственность вернулась к семье.

Базовые принципы: как подойти к цели без паники

Первое, что нужно понять, — вы копите не «вообще», а на конкретную дату и сумму. Частная школа может потребовать деньги уже через 3–5 лет, а университет — через 10–15. От этого и пляшем: срок определяет инструменты и риски.

Дальше — арифметика. Определяем стартовую цену и будущую стоимость с учетом инфляции образования, которая часто опережает обычную. Если сейчас год обучения стоит 600 000 ₽, а рост 10% в год, то через 8 лет это уже около 1,29 млн ₽ в год. Эта поправка спасает от недокопа.

Пошаговый алгоритм

1) Сформулируйте цель по формуле: где, когда, сколько лет, сколько стоит год.

2) Учтите рост стоимости: заложите 8–12% в год для частных школ и 6–8% для вузов (сверяйте с рынком каждый год).

3) Разбейте цель на валютные доли: если планируете зарубежный вуз — часть в валюте.

4) Выберите инструменты под срок: чем ближе дата, тем консервативнее.

5) Автоматизируйте взносы и индексируйте их ежегодно.

6) Отдельный «карман» — не смешивайте с подушкой безопасности.

7) Пересматривайте портфель раз в год, снижая риск по мере приближения платежей.

Если вам нужен короткий ответ на вопрос «как накопить на обучение ребенка в частной школе», то он такой: считайте цель с инфляцией, откладывайте регулярно, используйте несколько инструментов под срок и валюта-риски, автоматизируйте процесс и не трогайте этот капитал.

Инструменты по срокам

На горизонте до 3 лет — сверхликвидные решения: накопительный счет для ребенка с процентами, краткосрочные ОФЗ, депозиты с капитализацией, чтобы не рисковать телом вклада.

На 3–7 лет — смешайте облигации (включая ОФЗ и надежные корпоративные), часть в дивидендных/индексных фондах с умеренной долей акций, чтобы обогнать инфляцию образования.

На 7+ лет — подключайте индексные фонды на акции (через брокера или ИИС), валютные инструменты при зарубежных планах. Это и есть осмысленные инвестиции на образование ребенка, но с правилом: чем ближе срок, тем меньше акций и больше облигаций/кэша.

Практика: как собрать рабочий накопительный план на образование ребенка

Начнем с простого. Вы не обязаны становиться финансистом, важно запустить механизм и держать ритм. Небольшие суммы, но регулярно, — работают лучше, чем героические разовые взносы.

Теперь — примеры.

Сценарий 1. Частная школа через 4 года

Цель: 700 000 ₽ в год на 3 года обучения, старт через 4 года. Будущая стоимость при 10% росте — около 1,03 млн ₽ в год. Нужно накопить хотя бы первый год и иметь видимость второго.

Решение:

- Ежемесячно 30–35 тыс. ₽ на консервативные инструменты: накопительный счет для ребенка с процентами (как «стартовый карман»), плюс короткие облигации/депозиты на 6–12 месяцев.

- Автоперевод в день зарплаты, ежегодная индексация взноса на 10–12%.

- За 6–9 месяцев до платежа — полный переход в кэш/счета, чтобы не ловить волатильность.

Короткий вывод: скорость важнее доходности, ошибки дороги из-за близкого горизонта.

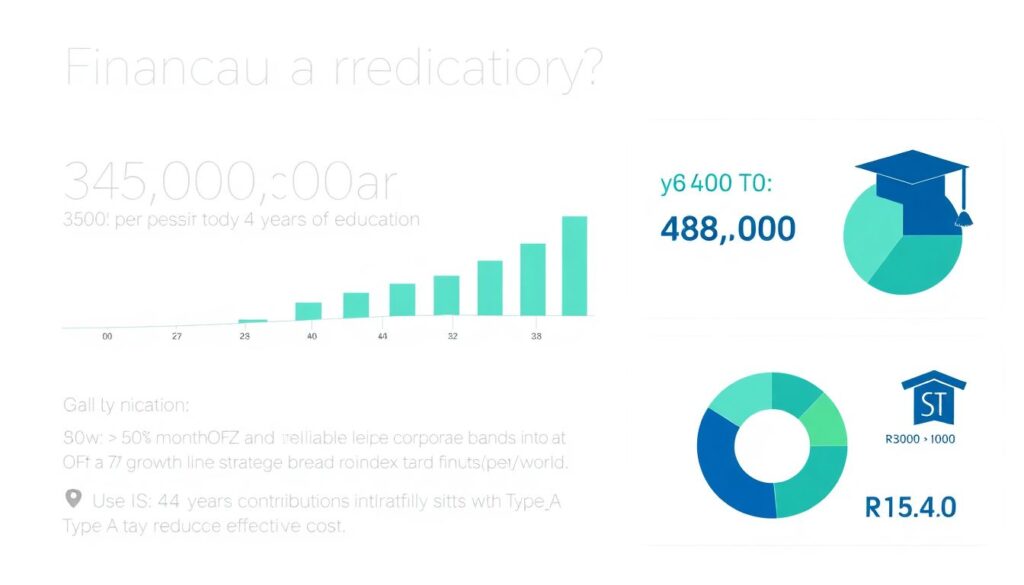

Сценарий 2. Российский вуз через 10 лет

Цель: 350 000 ₽ в год сегодня, 4 года обучения. Через 10 лет при росте 7% — около 688 000 ₽ в год.

Решение:

- 60% ежемесячного взноса в облигации (ОФЗ/надежные корпораты), 40% — в широкие индексные фонды на акции РФ/мира.

- Используйте ИИС для налогового вычета по типу А — это снизит фактическую стоимость накоплений.

- Ребаланс раз в год, по мере приближения — уменьшайте долю акций.

Здесь уже вполне органично «работают» инвестиции на образование ребенка: длинный горизонт позволяет рынку сделать свое.

Сценарий 3. Зарубежный вуз через 12 лет

Цель в валюте: сегодня 25 000 $ в год, 4 года. Учитываем 5–6% роста — через 12 лет это примерно 45 000 $ в год.

Решение:

- Валютная корзина 70–80% (ETF на глобальные акции/облигации с ребалансом), 20–30% — рублевые облигации/депозиты для гибкости.

- Ежегодно переводите часть пополнений в валюту, чтобы сгладить курс.

- За 3–4 года до старта плавно снижайте долю акций, за 12–18 месяцев — в кэш/короткие облигации.

Да, это уже «марафон», но именно так и выглядит продуманный накопительный план на образование ребенка при валютной цели.

Как выбрать между страхованием, счетами и брокером

Страховой продукт может быть полезен, если важна защита семьи от форс-мажора. Накопительное страхование на образование ребенка обеспечивает выплату при страховом случае и дисциплинирует регулярные взносы. Но доходность там обычно ниже рыночной, а гибкость ограничена. Проверьте комиссии, выкупные суммы и налоговые льготы по договору.

Банки предлагают простое решение — накопительный счет для ребенка с процентами и депозиты с капитализацией. Плюс — ликвидность и понятность. Минус — сложнее обгонять инфляцию образования на длинном горизонте.

Брокерский счет/ИИС — самый гибкий вариант для тех, кто готов к волатильности и дисциплине. Здесь вы собираете портфель из облигаций и фондов, управляете валютой, получаете налоговые льготы и рыночную доходность. Но помните про правило горизонта: акции — только если до цели далеко и есть план постепенного снижения риска.

Финансовая рутина, которая решает половину задачи

- Автоматизация. Взнос уходит в день зарплаты — и нет соблазна «попозже».

- Индексация. Раз в год увеличивайте сумму хотя бы на инфляцию, лучше — на рост цен в образовании.

- Отдельный счет/папка в приложении. Психология важна: это «не трогать».

- Ступенчатый вывод. За 12–18 месяцев до первого платежа переводите накопления в максимально консервативные инструменты.

Один короткий совет: не пытайтесь «переиграть рынок» под целью в 2–3 года — это почти всегда заканчивается недостачей.

Частые заблуждения и что с ними делать

«Поздно начинать — суммы слишком большие». На самом деле поздно — это никогда. Даже два года регулярных взносов снимают часть нагрузки и дают время на поиск скидок/грантов.

«Страхование решит все». Накопительное страхование на образование ребенка закрывает риски жизни и здоровья и помогает дисциплине, но оно не волшебная палочка: проверьте реальную доходность после комиссий и сравните с альтернативами.

«Инвестиции — это казино, лучше держать в наличке». Риск — это инструмент. На длинной дистанции диверсифицированные фонды исторически обгоняют инфляцию, а наличка ее проигрывает. Управляйте долей риска по сроку, и это перестает быть лотереей.

«Я начну, когда появятся лишние деньги». Они не появляются сами. Начните с малого — 5–10% дохода. Потом наращивайте.

«Достаточно накопить первый год, дальше разберемся». Это ловушка. Планируйте хотя бы два года вперед и заранее ищите источники: рассрочка школы, стипендии, сезонные скидки, семейные гранты, частичная занятость студента.

Фишки, которые часто забывают

Ищите образовательные лайфхаки: вступительные тесты иногда дают скидку, многие частные школы делают дисконты за полный платеж вперед, а вузы — за раннее бронирование. Уточняйте рассрочку без процентов — это уменьшает требования к «подушке» на старте.

Еще момент. Если цель в валюте, не пытайтесь «поймать дно» курса. Размажьте покупку по времени, это снижает стресс и среднюю цену.

И напоследок — проверяйте себя раз в год: цель, сумма, инфляция, доходность, доля валюты, инструменты. Маленький часовой аудит экономит большие деньги, и именно он превращает красивую задумку в рабочий план.